L’étude de JPMorgan révèle que les fonds négociés en bourse (ETF) Bitcoin au comptant de BlackRock et de Fidelity Investments sont devenus des pionniers en matière de mesures de liquidité, surpassant le Grayscale Bitcoin Trust (GBTC) établi de longue date.

Cette révélation intervient alors que le marché est confronté à une concurrence intense pour attirer l’attention des investisseurs parmi les émetteurs d’ETF.

BlackRock et Fidelity prennent le contrôle des niveaux de gris

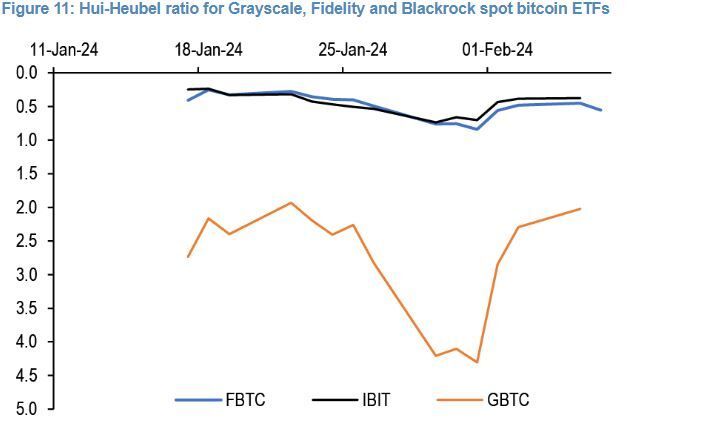

iShares Bitcoin Trust (IBIT) de BlackRock et le Fidelity Wise Origin Bitcoin Fund (FBTC), tous deux nouveaux venus dans le domaine, ont affiché des performances supérieures dans les évaluations de liquidité. Les stratèges de JPMorgan ont utilisé le ratio Hui-Heubel pour cette analyse, qui mesure la réaction des prix du marché aux volumes de transactions. Il compare également les cours de clôture des ETF avec leurs valeurs liquidatives.

Les résultats suggèrent que les offres de BlackRock et Fidelity sont plus aptes à maintenir la stabilité des prix en réponse aux transactions, un indicateur clé de la profondeur du marché.

Ratio de liquidité Hui-Heubel pour les ETF Spot Bitcoin. Source : Bloomberg

Plus précisément, le ratio de liquidité Hui-Heubel pour ces ETF Bitcoin était nettement inférieur, indiquant un marché plus large. Cet aspect est crucial pour les investisseurs qui recherchent une exécution fiable et efficace des transactions sans provoquer de perturbations substantielles des prix.

“Nous trouvons des preuves que les ETF BlackRock et Fidelity Bitcoin ont déjà un avantage par rapport au Grayscale Bitcoin Trust sur certaines mesures de liquidité liées à l’étendue du marché”, ont déclaré les analystes de JPMorgan.

L’IBIT dépasse le GBTC en termes de volume de transactions

Au milieu de la comparaison des liquidités, IBIT est devenu jeudi le premier ETF Bitcoin au comptant à dépasser GBTC en termes de volume de transactions. Selon Bloomberg Terminal, GBTC a enregistré un volume de transactions de 290,7 millions de dollars, tandis que le volume de transactions d’IBIT a enregistré 301 millions de dollars.

« Normalement, il faut 5 à 10 ans à un nouveau-né pour être sur le point de renverser le(s) roi(s) de la liquidité d’une catégorie. L’IBIT l’a fait en moins d’un mois – s’échangeant plus que le GBTC et le BITO aujourd’hui », a déclaré Eric Balchunas, analyste chez Bloomberg.

Volume de négociation des ETF Spot Bitcoin. Source : LeTIE

Lire la suite : Qui possède le plus de Bitcoin en 2024 ?

Malgré la concurrence croissante, Bitcoin Trust de Grayscale reste un acteur redoutable. Le vice-président des ETF de Grayscale, Louis Hsu, a souligné la position dominante du GBTC depuis sa création en tant qu’ETF Bitcoin spot. De plus, Michael Sonnenshein, PDG de Grayscale, a défendu la structure de frais plus élevée, l’attribuant à l’expertise spécialisée et aux antécédents de l’entreprise sur le marché de la cryptographie.

Le point de vue de Sonnenshein s’étend au-delà des avantages immédiats en matière de liquidité, en s’interrogeant sur la viabilité à long terme des ETF Bitcoin en prolifération. Il spécule que seule une poignée de ces ETF Bitcoin survivront. Le PDG de Grayscale a fait remarquer avec audace que la plupart des ETF Bitcoin au comptant pourraient quitter le marché en raison de l’intérêt insuffisant des investisseurs.

Depuis leur lancement, les nouveaux entrants, dont les ETF de BlackRock et Fidelity, ont attiré environ 8 milliards de dollars de rentrées nettes, tandis que Grayscale a enregistré une sortie de 6 milliards de dollars. Malgré ce changement, le fonds de Grayscale reste le plus important, avec 21 milliards de dollars d’actifs, suivi par BlackRock et Fidelity avec respectivement 3,4 milliards de dollars et 2,9 milliards de dollars.