Bienvenue dans la newsletter On the Margin, présentée par Ben Stack, Casey Wagner et Fexlix Jauvin. Voici ce que nous déballons dans notre édition inaugurale :

- La Banque centrale européenne a mené la campagne de réduction des taux, même si le taux d’inflation outre-Atlantique reste élevé. La Fed va-t-elle prendre une page de son livre demain ?

- Découvrez pourquoi de plus en plus d’entreprises achètent du Bitcoin pour leurs trésoreries (indice : tout le monde veut un actif à l’épreuve de l’inflation).

- Mercredi est une journée énorme avec une baisse des chiffres de l’IPC le matin et une conclusion du FOMC dans l’après-midi. Continuez à lire pour savoir ce que disent les analystes et ce que vous devriez surveiller.

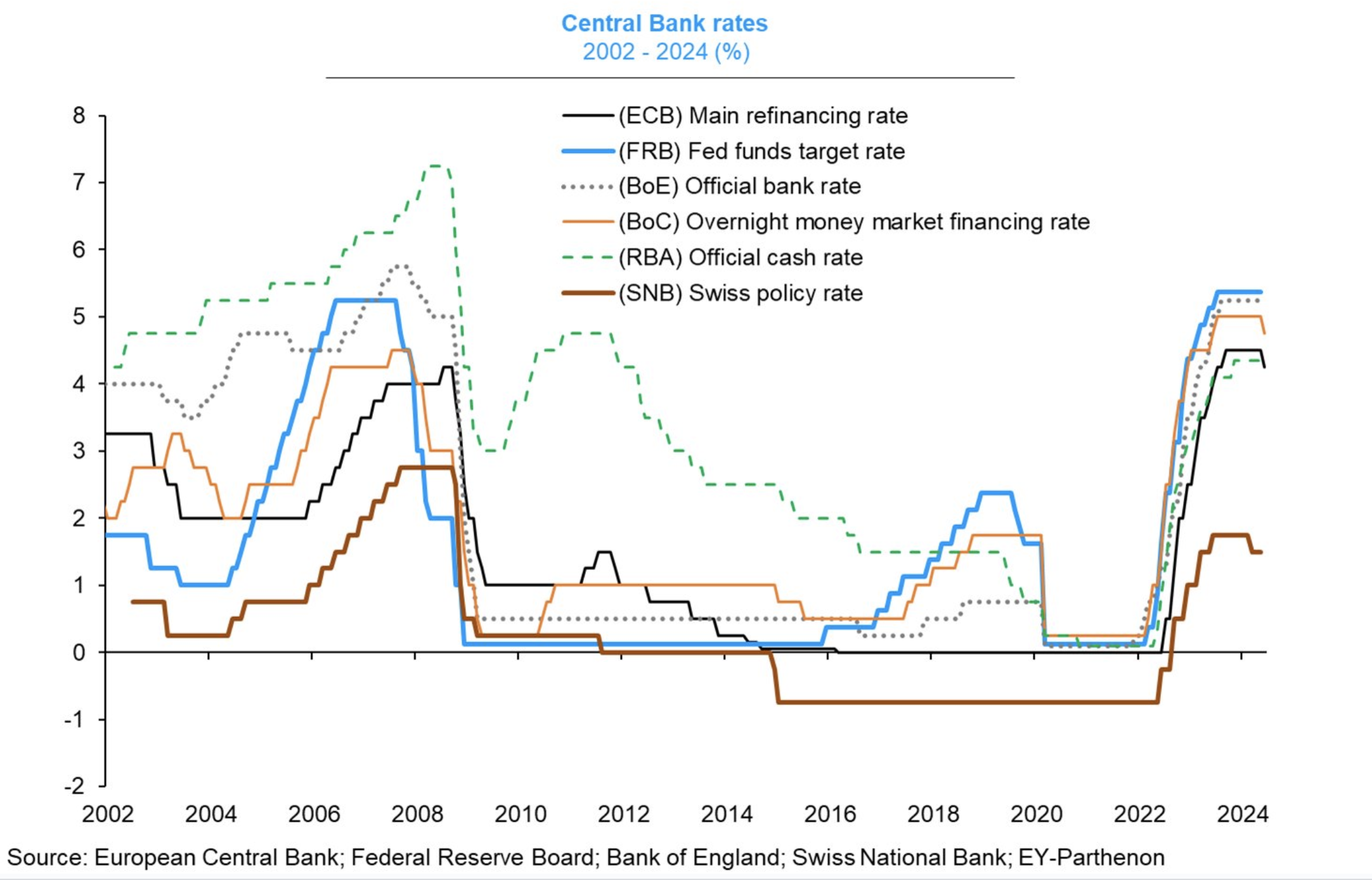

Saison mondiale de baisse des taux

Cette semaine a marqué le début du cycle mondial de réduction des taux, avec la Banque du Canada et la Banque centrale européenne en tête.

La Banque du Canada a donné le coup d’envoi mercredi dernier, en réduisant le taux du financement à un jour de 25 points de base et en suggérant que tant que l’inflation continue de baisser, d’autres réductions pourraient suivre. Dès le lendemain, la BCE a emboîté le pas, abaissant également ses taux de 25 points de base.

Cependant, la BCE a adopté une position plus belliciste sur les réductions futures, invoquant une inflation élevée et persistante et excluant de nouvelles réductions à court terme. Dans le même temps, la BCE a relevé sa prévision d’inflation de 0,2 % pour 2024 et 2025.

Le timing est particulièrement intrigant. En règle générale, des prévisions d’inflation plus élevées conduiraient à des politiques plus bellicistes. Certains avancent que la BCE, s’étant retrouvée dans une impasse, s’est sentie obligée de réduire ses taux pour rester fidèle à ses prévisions malgré la hausse de l’inflation. Selon eux, cette décision révèle les véritables préoccupations de la BCE.

D’un autre côté, il existe un argument convaincant selon lequel la BCE a ouvertement reconnu un problème important. Dans un monde confronté à des ratios dette/PIB élevés, les taux d’intérêt élevés accroissent la fragilité du système financier en canalisant une plus grande part des revenus vers le service de la dette. Cela complique la politique monétaire, car laisser les taux augmenter naturellement pourrait infliger de graves difficultés économiques.

Une façon de résoudre ce problème consiste à maintenir les taux d’intérêt bas et à permettre à l’inflation de dépasser les objectifs pendant une période prolongée – une stratégie connue sous le nom de répression financière. Cette approche réduit les ratios dette/PIB et permet à l’économie de se désendetter sans les dures conséquences de l’austérité. L’inconvénient est la dévaluation de la monnaie et la diminution du pouvoir d’achat, en particulier pour les épargnants détenant des dettes souveraines dont les rendements sont inférieurs aux taux d’inflation.

La répression financière fonctionne jusqu’à ce que l’inflation devienne incontrôlable, obligeant les banques centrales à adopter des mesures de resserrement agressives (comme on l’a vu en 2021, lorsque la Fed est passée de la minimisation de l’inflation à des hausses rapides des taux), ou jusqu’à ce que le mécontentement du public à l’égard de l’inflation conduise à une résistance sociétale à l’encontre de cette politique.

Le rasoir d’Occam suggère que la baisse des taux de la BCE pourrait simplement être une décision ponctuelle, motivée par ses prévisions précédentes. Cependant, la théorie de la répression financière ne doit pas être écartée car l’histoire fournit de nombreux exemples, comme les politiques économiques d’après la Seconde Guerre mondiale.

Alors que nous nous dirigeons vers la réunion du FOMC et la publication de l’IPC de cette semaine – toutes deux prévues le même jour – cela vaut la peine d’y réfléchir.

— Félix Jauvin

19

Le nombre de jours de négociation consécutifs des ETF américains spot bitcoin a collectivement enregistré des entrées nettes – avant que cette séquence record pour le segment ne se termine lundi.

Ces produits sont désormais opérationnels depuis cinq mois jour pour jour. La catégorie a vu de l’argent net rentrer 72 de ces 104 jours (soit un clip de près de 70 %).

Le plus grand ETF Bitcoin, iShares Bitcoin Trust (IBIT) de BlackRock, a enregistré des entrées nettes sur 91 jours, ce qui le rend positif dans 88 % des cas. IBIT gérait 21,2 milliards de dollars d’actifs lundi.

Les entrées nettes totales pour les 10 fonds BTC au comptant suivis par Farside Investors s’élèvent à 15,6 milliards de dollars. Cela vient même du fait que l’ETF Grayscale Bitcoin Trust (GBTC) voit 18 milliards de dollars de capital d’investisseur sortir du fonds.

BTC sur plus de bilans

De plus en plus d’entreprises accumulent des bitcoins pour leur trésorerie – une tactique rendue célèbre par MicroStrategy, dirigé par Michael Saylor.

Que ces entreprises cherchent à imiter MSTR, à utiliser un gadget pour augmenter le cours de leurs actions ou à croire véritablement au BTC, le paysage macroéconomique rend la décision moins taboue qu’elle ne l’était peut-être autrefois.

La société de logiciels de business intelligence de Saylor a commencé à cacher des bitcoins en 2020. Sa pile est passée à 214 400 BTC au 26 avril, soit une valeur de 14,3 milliards de dollars mardi matin.

Tesla a acheté en 2021 pour 1,5 milliard de dollars de bitcoins « pour diversifier davantage et maximiser le rendement de notre trésorerie », a-t-il déclaré dans un dossier déposé auprès de la SEC. La société détenait 184 millions de dollars d’actifs numériques dans son bilan au 31 mars.

L’action MicroStrategy est en hausse de 118 % depuis le début de l’année. Cette preuve de concept « extrêmement réussie » a montré à d’autres qu’elle peut être un moyen prudent de restituer de la valeur aux actionnaires, a noté Sam Callahan, analyste de recherche chez Swan Bitcoin.

Ensuite, il y a les nouvelles règles comptables du FASB, qui permettent aux entreprises de détenir plus facilement des bitcoins dans leurs bilans.

C’est ainsi que nous avons vu la société d’investissement japonaise Metaplanet chercher à devenir la MicroStrategy asiatique en avril. La société de technologie médicale Semler Scientific a acheté 40 millions de dollars de BTC le mois dernier et DeFi Technologies a révélé cette semaine son achat de 110 BTC.

“Je m’attends à ce que cette stratégie devienne populaire à mesure que l’inflation continue d’éroder le pouvoir d’achat des liquidités et des quasi-espèces, ce qui amène les entreprises à rechercher des alternatives”, a déclaré Callahan.

Le président de ProChain Capital, David Tawil, a déclaré qu’il ne pensait pas que des entreprises comme Semler ou DeFi Technologies cherchaient nécessairement à devenir une « junior MicroStrategy » – notant qu’il n’y avait probablement pas de place pour cela sur le marché. Au lieu de cela, ils utilisent le BTC pour accroître la valeur, en particulier dans cet environnement macro.

Bien sûr, les premiers à adopter cette manœuvre pourraient être des entreprises qui ont moins à perdre. Mais des joueurs plus gros et plus « sérieux » finiront probablement par se joindre à nous, a déclaré Tawil à Blockworks.

Il a ajouté : « Et puis nous partons pour les courses. »

— Ben Strack

Joyeux rapport sur l’IPC ET bonne veille de la Fed Day !

Demain est un grand jour. Nous recevons le rapport de l’IPC de mai le matin avant l’ouverture du marché ; la Fed publiera ensuite sa décision et ses projections en matière de taux d’intérêt avant sa clôture.

Tout d’abord, examinons l’impact historique sur les prix des actions au cours d’une semaine du FOMC. Comme l’a souligné Nicholas Colas, fondateur de DataTrek Research, un changement s’est produit ces dernières années.

De 1994 à 2011, le rendement annuel total du S&P 500 a eu lieu dans les trois jours entourant les réunions du FOMC. Bien entendu, cette tendance est morte depuis longtemps. Au cours des 18 derniers mois (au cours desquels il y a eu 12 réunions du FOMC), le S&P 500 n’a augmenté que la moitié du temps entre le lundi et le jeudi des semaines de la Fed.

Mais commencer une journée de la Fed avec une publication de l’IPC ajoute une touche amusante.

Les analystes de JPMorgan estiment que les chiffres mensuels du mois de mai devraient montrer une hausse des prix d’environ 0,3 %, ce qui devrait avoir un impact minimal sur les marchés. Les analystes d’UBS s’attendent également à ce que le chiffre de l’inflation annuelle se rapproche du dernier chiffre de 3,4% enregistré en avril, ce qui devrait suffire à convaincre les investisseurs que les prix tendent effectivement à la baisse.

Quoi qu’il en soit, l’impact du rapport CPI sera de courte durée. Quoi que dise Jerome Powell dans l’après-midi – et ce que montrent les projections – répondra à la question principale qu’un rapport sur l’IPC soulève toujours : qu’est-ce que cela signifie pour les taux d’intérêt ?

— Casey Wagner

Tableau d’affichage

- Tout va bien après l’avis de Wells ? Malgré des mois de difficultés réglementaires, les sociétés de cryptographie restent résilientes, a déclaré le chef juridique de Consensys, Bill Hughes.

- Fidelity International a rejoint le réseau de garanties tokenisées (TCN) de JPMorgan, ont annoncé les sociétés lundi. Fidelity International a tokenisé les actions de son fonds du marché monétaire via TCN, qui repose sur Onyx, le réseau blockchain privé de JPMorgan.

- Juste à temps pour les derniers commentaires de Roaring Kitty sur l’évolution du marché, un nouveau livre sur le subreddit WallStreetBets est ici. Lisez la critique de Blockworks de la rédactrice d’opinion Molly Jane Zuckerman ici.